tg-me.com/knowledge_accumulator/108

Last Update:

А что, если выбирать ценные бумаги будут умные люди?

Продолжаем тему инвестирования ваших кровных, и сегодня поговорим о том, насколько хорошей идеей будет довериться профессионалам в выборе акций.

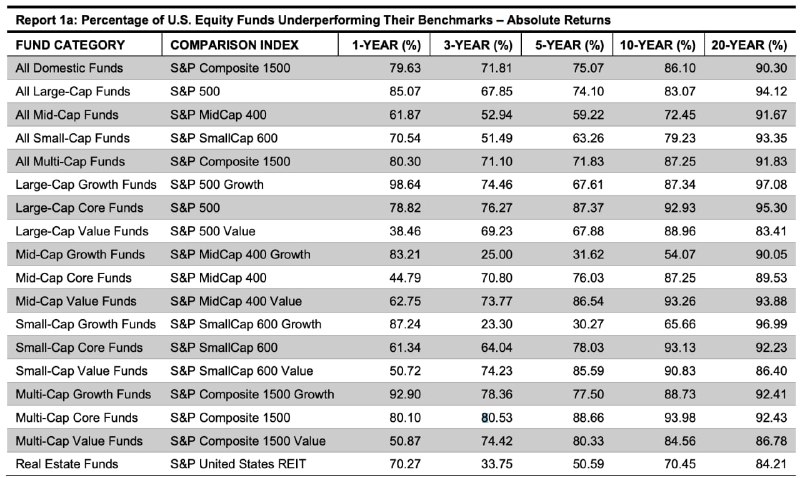

В данной статье содержится анализ производительности активно управляемых фондов (в США). Данные оттуда (на скриншоте) говорят сами за себя - на горизонте 20 лет более 90% фондов проигрывают простому индексу акций. Чем горизонт меньше, тем доля меньше, за 10 лет это уже 80% фондов.

Вы можете возразить - но это ведь ни о чём не говорит, естественно, что большая часть фондов плохие, надо просто выбрать хороший фонд. Но, во-первых, это могло бы подтвердить наличие плато в проценте проигрывающих индексу при увеличении временного горизонта. А во-вторых, у меня есть для вас другое потрясающее исследование:

Берём все фонды и измеряем их производительность в каждом из 5 последних лет изолированно, составляем рейтинги фондов. Если какой-то фонд стабильно лучше других, то он будет находиться последовательно в верхней части списка.

И что же получилось? Из 2000+ фондов 5 лет подряд в топ-25% не попал ни один фонд. В топ-50% 5 лет подряд попадал один процент фондов. Этот результат даже хуже, чем если бы рейтинг случайно перемешивался каждый год - тогда в первую половину 5 раз попало 3% фондов. Это говорит о том, что их производительность хоть и не случайна, но точно не последовательна.

Так, а что у звёзд мирового инвестирования? Есть ведь такие гиганты, как Уоррен Баффет, один из богатейших инвесторов мира, как инвестирует он? За последние 15 лет он тоже не обогнал индекс! Да он и сам многократно говорил, что покупать индексные фонды - это прекрасное решение.

Да как так-то?

А всё просто - рынки достаточно эффективны. Вся открытая информация, вся общая вера в успех или неуспех компании уже повлияла на её цену. Из-за этого все ценные бумаги сбалансированы между собой с точки зрения ожидания доходности, и всё, что в ваших силах - это уменьшить дисперсию, купив всего по чуть-чуть.

@knowledge_accumulator

BY Knowledge Accumulator

Share with your friend now:

tg-me.com/knowledge_accumulator/108