tg-me.com/OpenFinance/423

Last Update:

Ставка ЦБ - мнение💬

🔹На предстоящем 18 сентября заседании Совет директоров Банка России может принять решение снизить ключевую ставку на 25 б.п. до уровня в 4,0% по причине преобладания дезинфляционных факторов в среднесрочной перспективе. В то же время не исключено, что регулятор предпочтет продолжить мониторинг финансово-экономических показателей и временно оставить ключевую ставку неизменной на фоне наблюдаемых в моменте позитивных для инфляции факторов, а именно: стабилизации за последние 4 месяца темпов базовой инфляции на уровне 3,5% годовых (с устраненной сезонностью на уровне 3,7% годовых) – вблизи целевого уровня, ослабления рубля, оживления деловой активности в потребительском секторе и вероятного снижения притока средств населения в депозиты вследствие снижения уровня ставок.

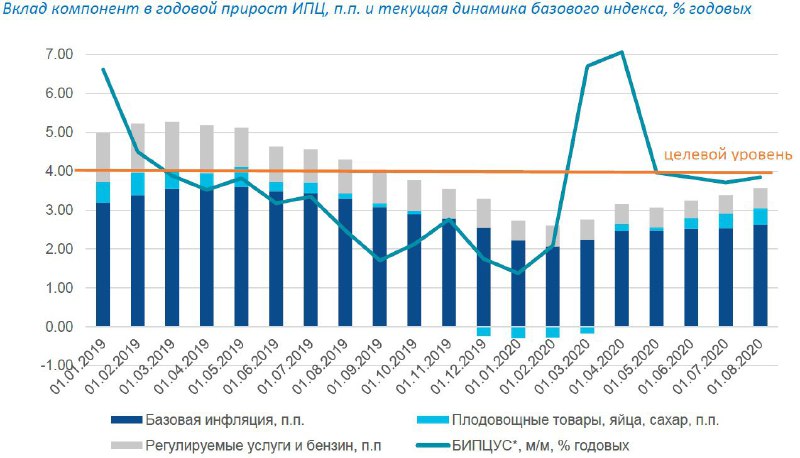

🔹С начала 2020 г. годовой темп инфляции демонстрирует устойчивый повышательный тренд: по итогам августа инфляция составила 3,6% г/г по сравнению с 3,1% по итогам апреля и 2,3% г/г в феврале. С одной стороны, данная тенденция наполовину обусловлена динамикой цен на плодоовощную продукцию, яйца и сахар, которые традиционно остаются волатильным компонентом индекса потребительских цен и которые во многом обусловили значительное замедление инфляции в 2019 г. В то же время, вклад этих компонент в годовой прирост ИПЦ в настоящий момент проходит вблизи верхней границы интервала, наблюдаемого с 2014 г. (от -0,5 п.п. до +0,6 п.п.). Это означает, что дальнейшее ускорение инфляции за счет этого фактора можно рассматривать исключительно как временный эффект.

🔹С другой стороны, на другую половину ускорение инфляции связано с ускорением динамики базовой инфляции – с исключением из расчета цен на товары и услуги со значительным влиянием административного регулирования, а также сезонных и прочих факторов. Не подтвердились опасения, что темп роста базовой инфляции вновь замедлится до уровней второй половины 2019 г. – начала 2020 г. после его ускорения в марте-апреле 2020 г. на фоне ослабления рубля и ажиотажного спроса на продукты первой необходимости. С устранением сезонного фактора в мае-августе темп роста стабилизировался на уровне 0,31-0,32% м/м по сравнению с 0,18% м/м в течение июля 2019 г. – февраля 2020 г. В пересчете на годовые темпы среднемесячный уровень составил около 3,7-3,8% в годовом выражении – вблизи цели Банка России, при этом устойчивый рост наблюдается во всех основных компонентах индекса цен. Учитывая восстанавливающийся спрос и ослабление рубля, по итогам года инфляция может составить 3,9-4,4%. В то же время, в 2021 г. на динамику роста цен дезинфляционное влияние с высокой вероятностью будут оказывать снижение фискального стимула и динамика рубля: в 2021 г. ожидается околонулевая динамика среднегодового курса рубля к доллару по сравнению с ослаблением более чем на 10% в 2020 г. Этот прогноз подразумевает, что негативная внешнеполитическая информационная повестка постепенно сойдет на нет и к концу года под влиянием интервенций Банка России курс доллара снизится до уровня 73 руб./долл.

А какие у Вас ожидания по ставке в пятницу❓👇

🔻Снижение на 0,25 б.п. 🔸без изменений

@OpenFinance

BY OpenFinance

Share with your friend now:

tg-me.com/OpenFinance/423