tg-me.com/OpenFinance/563

Last Update:

Металлургия Ⓜ️

#NLMK #CHMF #MAGN

Благоприятная внешняя конъюнктура рынка стали позволила российским сталелитейным компаниям полного цикла (от добычи сырья до производства проката) продемонстрировать отличные финансовые показатели по итогам 1 кв. 2021 г. Следует отметить, что российские компании характеризуются высокой операционной эффективностью, которая выражается в почти двухкратном превышении рентабельности по EBITDA (EBITDA margin) над средним и медианным значением ряда крупнейших мировых производителей. В 1 кв. 2021 г. крупнейшие российские металлургические компании – НЛМК, ММК и Северсталь – увеличили выручку в годовом и квартальном выражении на 17-28%. При этом показатель EBITDA компаний продемонстрировал еще более высокие темпы роста на фоне расширения ценовых спредов между сырьем и продукцией, обеспечив компаниям рекордный рост рентабельности.

Цены на стальную продукцию в России по итогам 5 месяцев 2021 г. выросли на 40-60% относительно уровней начала года и более чем в 2 раза относительно апреля-мая 2020 г. Причинами столь существенного роста выступают внешние факторы, а именно значительный рост цен на основных экспортных направлениях российских производителей стали (Европа, Азия). Свидетельством того, что рост цен не является следствием внутренних драйверов, выступает отрицательная дельта в ценах на внутреннем и внешнем рынке. Значимых изменений в структуре поставок стальной продукции на внутренний рынок нет, что также может указывать на сохранение исторических трендов в динамике спроса. Для сравнения, на рынке стали в Европе под воздействием экономических стимулов наблюдается высокая закупочная активность в обрабатывающей промышленности, обеспечивающей сильный спрос на плоский прокат.

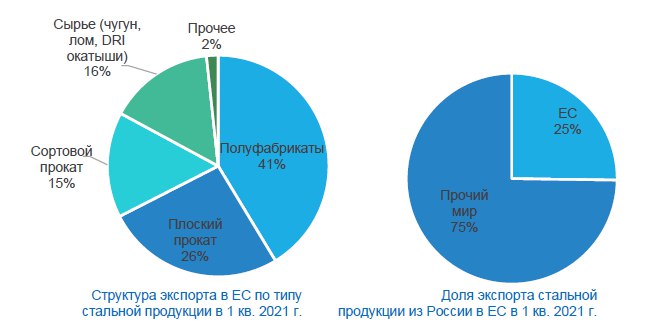

Европейский союз является одним из основных торговых партнеров России на рынке стали. Объемы прямых поставок в этот регион составляли от 22 до 27% в структуре российского экспорта стальной продукции в 2019–2021 гг., при этом с учетом косвенных поставок, например, через металлотрейдеров Турции этот показатель может оказаться еще выше.

Текущее состояние европейского стального рынка характеризуется превышением темпов роста спроса на стальную продукцию по сравнению с темпами восстановления предложения стали. Как свидетельствуют исследования конъюнктуры и опросы участников рынка, производственные мощности не сразу нарастили выпуск стали в ответ на увеличение спроса, что привело к резкому удорожанию стальной продукции в регионе. Основные причины отставания роста загрузки мощностей объясняются нарушением и медленным восстановлением цепочек поставок, сбоями при запуске у крупных производителей, новыми коронавирусными ограничениями, а также давлением со стороны экологической повестки.

Со стороны потребления стали основным драйвером роста выступили автомобильная отрасль, которая накапливала существенные запасы металлопроката на своих складах несмотря на то, что производство автомобилей снижается из- за дефицита полупроводников. По данным Wood Mackenzie, данное необычное поведение потребителей из автопрома объясняется опасениями столкнуться с еще одним «узким местом» после того, как проблема полупроводников начнет разрешаться во второй половине 2021 г. По данным Европейской сталелитейной ассоциации (Eurofer), в 2019 г. 42% конечных потребителей плоского проката, произведенного европейскими заводами, были из автомобильного сектора (по данным Argus европейские заводы реализуют порядка 60-70% своей продукции на нужды автопрома).

В условиях отставания реального потребления стали от видимого запасы металлопродукции на складах потребителей постепенно начинают превышать типичные средние уровни. Это приведет к тому, что на фоне исторического максимума в ценах и наличия значительных запасов в 3 кв. 2021 г. в ЕС сформируются условия для снижения видимого потребления проката, тогда как предложение стали продолжит восстанавливаться. В результате во второй половине 2021 г. на европейском рынке может сформироваться профицит стальной продукции, который окажет давление на цены и обусловит начало коррекции.

@OpenFinance

BY OpenFinance

Share with your friend now:

tg-me.com/OpenFinance/563